二手房买卖如何缴税费_二手房买卖如何缴税

1.二手房交易要交个人所得税吗

2.二手房需要交哪些税

3.买二手房要不要交税,买二手房都要交什么税

4.二手房买卖个税怎么算

二手房交易需要缴纳契税和个人所得税,契税税率为1%-3%,个人所得税税率为20%。具体是卖方缴纳契税,买方缴纳个人所得税。

对于二手房交易,涉及到的主要税费包括契税和个人所得税。契税是指土地房屋交易契约签订时,购买方应当向国家支付的税款。按照国家相关税收政策规定,契税税率为1%-3%不等,具体税率根据房屋交易价格和位置而定。在二手房买卖中,契税归卖方缴纳。另外,对于卖方来说,也需要缴纳个人所得税。依照个税法规定,卖方需要将实际收入减去房屋原值、装修费用、中介费用等相关成本后,再计算纳税额度。个人所得税税率为20%,在房屋成交后20日内,卖方需要向税务机关申报并缴纳个人所得税。需要注意的是,如果卖方在卖出房屋收益后两年内再次购买房屋,则可以享受免征个人所得税的政策。

如果二手房交易价格非常低,是否也需要缴纳税金?是的,在二手房交易中,无论房屋成交价格高低,都需要缴纳相关的税费。契税的税率是根据交易价格而定的,即使交易价格非常低,也需要按照规定缴纳相应的契税。

在二手房买卖过程中,契税和个人所得税是必须缴纳的税费,需要注意各自的税率和缴纳方式。卖方需要缴纳契税,买方需要缴纳个人所得税,税率和具体金额要根据当地政策和规定来定。在进行二手房交易时,双方需要了解相关税收政策和法规,确保缴税义务得到履行。

法律依据:

《中华人民共和国契税法》第六条 有下列情形之一的,免征契税:

(一)国家机关、事业单位、社会团体、军事单位承受土地、房屋权属用于办公、教学、医疗、科研、军事设施;

(二)非营利性的学校、医疗机构、社会机构承受土地、房屋权属用于办公、教学、医疗、科研、养老、救助;

(三)承受荒山、荒地、荒滩土地使用权用于农、林、牧、渔业生产;

(四)婚姻关系存续期间夫妻之间变更土地、房屋权属;

(五)法定继承人通过继承承受土地、房屋权属;

(六)依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构承受土地、房屋权属。

二手房交易要交个人所得税吗

法律分析:1、契税计算方法:契税用比例税率。当计税依据确定以后,应纳税额的计算比较简单。应纳税额的计算公式为:新房应纳税额=计税依据×税率;二手房应纳税额=二手房税率×房地产评估价;

2、90平方以下(不包含90平方)契税1%。90平方~144平方以下(包含90平方、不包含144平方)契税1.5%。144平方以上(包含144平方)契税3%。房产性质为别墅或商业用途缴纳3%。小区容积率小于2.0(非普通住宅)需缴纳3%。房产单价超过地方规定的界限(非普通住宅)所缴纳的契税也需要3%。

法律依据:《中华人民共和国契税暂行条例细则》

第十条 土地使用权交换、房屋交换,交换价格不相等的,由多交付货币、实物、无形资产或者其他经济利益的一方缴纳税款。交换价格相等的,免征契税。

土地使用权与房屋所有权之间相互交换,按照前款征税。

第十一条 以划拨方式取得土地使用权的,经批准转让房地产时,应由房地产转让者补缴契税。其计税依据为补缴的土地使用权出让费用或者土地收益。

第十五条 根据条例第六条的规定,下列项目减征、免征契税:

(一)土地、房屋被县级以上人民征用、占用后,重新承受土地、房屋权属的,是否减征或者免征契税,由省、自治区、直辖市、人民确定。

(二)纳税人承受荒山、荒沟、荒丘、荒滩土地使用权,用于农、林、牧、渔业生产的,免征契税。

(三)依照我国有关法律规定以及我国缔结或参加的双边和多边条约或协定的规定应当予以免税的外国驻华使馆、领事馆、联合国驻华机构及其外交代表、领事官员和其他外交人员承受土地、房屋权属的,经外交部确认,可以免征契税。

第十七条 纳税人因改变土地、房屋用途应当补缴已经减征、免征契税的,其纳税义务发生时间为改变有关土地、房屋用途的当天。

二手房需要交哪些税

二手房交易是需要交个人所得税的,二手房交易中房屋出售所得是需要交税的,一般二手房交易中个人所得税的收取标准是交易差价的20%,即出售价减去买入价的20%,对于买入价格有不明确的也可以按照成交价的1%来收取。如果是房屋产权所有证满五年而且是卖家唯一的房产,可以免征个人所得税。

卖房子的流程

1、双方议价

买方看房的时候,若有意愿出价,一定会向您杀价。因为房子的价钱不像一般的商品能够计算出成本,价钱高低往往取决於『消费者的认定』与『市场的成交行情』,所以『些许』预留杀价空间。

2、卖方收定金

若买卖谈好价格,决定交易房屋了,买方必须先付定金。所谓定金是买方为确保契约覆行,交付卖方的金钱,具有契约上的效力。您收下定金后,若买方反悔,则您有权没收定金,反之若卖方(您)反悔,则必须加倍退还。

3、双方签约

房屋买卖双方在签署协议时需要注意携带房本、产权人,签约时需要卖方产权人到场,如果不能到场需要提供委托书,如果房产是夫妻共有,还需要提供《配偶同意出售证明》。

4、买方审核

交易之前,买方需要做资质审核,确定有购房资格;卖方也需要做房屋核验,以确保房屋产权清晰,无抵押查封可正常上市交易(两项可同时进行)。

5、房屋网签

二手房出手之前要网签,这是房地产管理部门强制要求。一旦网签成功,同一套房源无法再次生成买卖合同,您也就无法再将房屋售予他人。当然一般资质审核和房屋核验通过后当天就可以打网签,买卖双方可以去房产所在地的住建委出合同或者委托当地正规中介公司代为办理。

买卖双方所需资料:

买方:、户口本(外地户口需要暂住证)、婚姻证明、;

卖方:、产权证、户口本、婚姻证明、。

6、资金监管

在资金监管过程中,卖家(您)需要在银行,买方将钱打入该账户,银行将这笔钱暂时冻结,房屋过户完成后解冻,付给卖家。

7、完税、过户

买卖双方必须在签约后30日内去房屋所在地的地税局完成缴税,买方契税需在房管局缴纳。过户需要准备的证件:

买卖双方明(买卖双方任何一方不能到场,则需提供委托书、原件及复印件);

存量房网签信息表(原件);

原始购房或合法票据原件及复印件;

购房时间或原始发证时间与现有产权证明不一致的提供证明原件及复印件;

房屋权证(原件及复印件);

国有土地使用权证(原件及复印件);

带有"银联"标志的刷卡缴税(仅限本人使用);

8、收尾款

最后环节就是,买方将剩余的屋款全数付清,然后卖方查收尾款。

买二手房要不要交税,买二手房都要交什么税

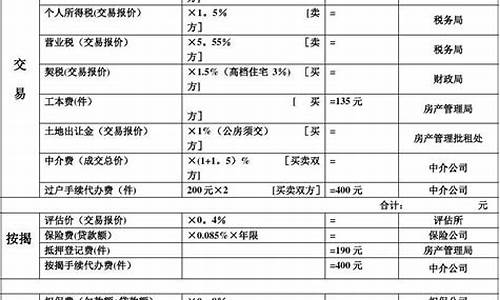

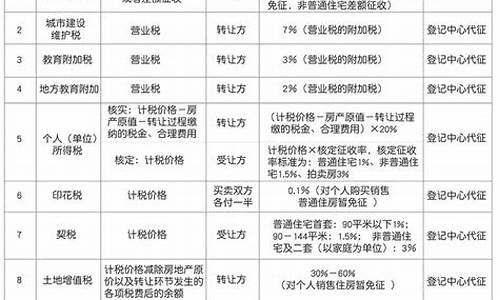

买二手房需要缴纳的税费包括以下内容:契税,通常由买方来进行支付、增值税,通常由卖方来进行支付、个人所得税,通常由卖方支付、土地增值税等等。

1、契税,通常由买方来进行支付

个人购房面积在90平米及以下的普通住房并且是家庭唯一住房时,按照1%来缴税,90平米到140平米按照1.5%来缴税,超过140平米按照3%来进行缴税,如果是二套或是以上住房时,全部按照3%来进行缴税部分面积的大小。

2、增值税,通常由卖方来进行支付

房屋满两年对外销售时免征增值税,如果房产证未满两年,需要缴纳房屋总价的5.6%的增值税。

3、个人所得税,通常由卖方支付

通常是按照房屋总价的1%来进行支付,如果房屋满5年并且是唯一住房时间,免征个税。

4、土地增值税

个人销售房屋免征,非个人销售房屋按照计税价格乘以核定征收税率来征收。

买二手房要注意的问题:

1、房屋实际价格和评估价

房屋实际价格是需要支付给卖家的,也就是房屋的最终价格。而评估价是由专业的房屋评估公司给的价格。如果实际价格比评估价高,那需要将两者之间的差价付给卖家,所以差价也会算到首付款中。

2、房屋是否出租

如果购买的房屋还在出租中,那么需要和卖方与租客签订放弃优先购买权的协议,以免购买之后出现不必要的纠纷,并要求卖家让租客及时将房子腾出。

3、房子是否存在抵押的情况

买房子一定要注意,如果还在抵押的房子是不能交易的,所以一定要到房管局进行核实,只要有房产证才能进行交易。

4、房子是否有历史欠费

购买的二手房在过户之前,如果房子有历史欠费的情况,需要让卖家先结清这些费用,然后在进行交易,避免这些未结清的费用给自己带来麻烦。

二手房买卖个税怎么算

按照相关法律规定,二手房交易中卖家需要缴纳增值税、个人所得税。(1)增值税房子未满2年,增值税及附加的征税标准:网签价÷(1+5%)×5.65%;房子已经满2年,普通住宅免征,非普通住宅征税标准:差价÷(1+5%)×5.65%,差额=合同价—原购买价—交易中的税金—合理费用。(2)个人所得税。二手房交易的个人所得税和交易房屋的年限以及业主家庭名下拥有的住宅套数有关系。

二手房买卖个税的计算方式如下:

1、个人转让自用5年以上且为家庭唯一住宅,免征个人所得税;若一年内出售自有住房后再次购房,则不免征;

2、二手房交易个人所得税可按交易总额的1%或两次交易差额的20%计算;

3、能提供完整凭证且能正确计算应纳税额的,按20%的税率查账征收;未能提供凭证或不能正确计算的,按计税价格的1%核定征收;

4、个人出售自有住房,应纳税所得额为收入额减去原值和合理费用后的余额,按20%税率缴纳;

5、出售公有住房,应纳税所得额为销售价减去相关扣除后的余额。

个税的税率:

1、个人所得税的税率是根据纳税人的收入额和适用的税率表来确定的;

2、对于工资、薪金所得,用超额累进税率,分为七个级别,税率从3%至45%不等;

3、对于经营所得、劳务报酬所得等,可能适用不同的税率或者计算方式;

4、在二手房买卖中,个人所得税的计算可能涉及到房产原值、房产交易价格等因素,具体税率和计算方式需依据相关税法规定。

综上所述,二手房买卖个税的计算方式包括:自用5年以上家庭唯一住宅免税,非免税情况下可选交易总额1%或差额20%计算,提供凭证按20%查账征收,否则按1%核定征收,个人出售自有住房按收入减原值和费用后余额的20%缴税,公有住房则减去相关扣除后计税。

法律依据:

《中华人民共和国个人所得税法》

第三条

个人所得税的税率:(一)综合所得,适用百分之三至百分之四十五的超额累进税率(税率表附后);(二)经营所得,适用百分之五至百分之三十五的超额累进税率(税率表附后);(三)利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用比例税率,税率为百分之二十。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。